適正な給与計算業務の遂行

- 給与計算の仕組みの理解

- 給与計算に関するコンプライアンスの理解

- 実務能力の向上

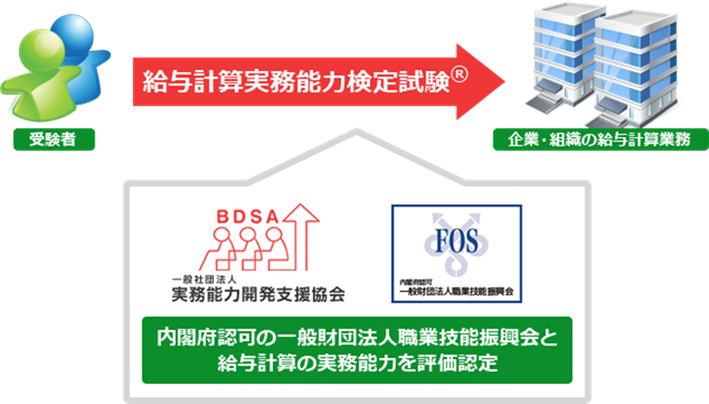

給与計算実務能力検定試験®は、企業・組織に不可欠な給与計算業務について、その知識・実務能力を客観的に判定し、給与計算業務のエキスパートとして認定する検定試験で、内閣府認可の一般財団法人職業技能振興会と一般社団法人実務能力開発支援協会で実施しています。

給与計算実務能力検定試験®は、企業・組織に不可欠な給与計算業務について、その知識・実務能力を客観的に判定し、給与計算業務のエキスパートとして認定する検定試験で、内閣府認可の一般財団法人職業技能振興会と一般社団法人実務能力開発支援協会で実施しています。

どんな会社や団体でも給与計算は行われています。給与計算業務を正しく行うには、社会保険の仕組みや労働法令、所得税・住民税等の税法等に関する幅広い正確な知識が必要不可欠となります。

本検定試験は、企業・団体の総務・人事・経理などの管理部門で求められる給与計算業務に対する知識・実務遂行力の明確な評価尺度として、その実務能力を測るための検定試験です。

検定試験および試験対策の学習を通して、受験者が給与計算業務に携わるのに必要な正しい知識と実際の業務面での実務能力を身に着ける学びの場とするために創設されたものです。

そして、一人ひとりの給与計算の実務能力に対して適正な認定を行い、給与計算担当者のスキルアップ・キャリアアップや、企業・団体の労務コンプライアンスの向上に寄与するとともに、採用の際の評価基準の一つとして、スムーズな就労を促します。

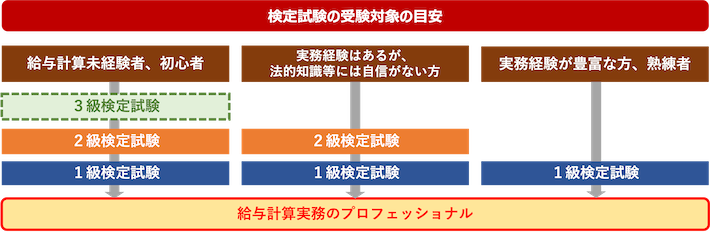

給与計算実務能力検定は、1級、2級、3級の級があります。各級の概要は以下のとおりです。

| 試験日 | 年1回(11月実施) |

|---|---|

| 試験会場 | 東京、大阪、その他主要都市 |

| 受験料 | 11,000円(税込) |

| 受験資格 |

特になし(どなたでも受験できます) ※併願可、2級に合格していないと1級が受験できないといったことはありません。受験を希望する級にどなたでもチャレンジできます。 |

| 出題科目 |

1.給与計算実務に必要な総合知識(給与の仕組み・社会保険・税等) 2.給与計算実務に必要な法的知識(労働基準法等) 3.演習問題(実際の給与計算・賞与計算・年末調整等) 給与計算実務能力検定試験は、原則、試験実施年度の「給与計算実務能力検定 公式テキスト」に準拠して出題されます。 ※試験問題は、より実務に即した内容とするため、試験実施月の前々月の1日(注)に施行されている法令等を前提として出題されますが、試験実施年度の「給与計算実務能力検定 公式テキスト」に記載のない改正事項が回答に影響する出題はされません。 (注)1級試験の場合は同年9月1日現在施行されている法令等によります。 |

| 試験形態 |

出題問題数:40問 / 試験時間:120分 出題形式:知識問題30問(四肢択一、マークシート)、 計算問題10問(記述式) 点数配分:知識問題1問2点(計60点)、計算問題1問4点(計40点) ※試験時には、計算問題用に下記の「資料集」を配布致します。 「給与計算実務能力検定1級試験 資料集(2023年度版)」 |

| 持ち物 | 受験票、筆記用具、電卓 |

| 合格基準 | 出題問題のうち、7割以上の得点獲得を合格基準点とし、かつ計算問題を6割以上正解していることを合格基準とします。 |

| 受験申込 |

一般財団法人職業技能振興会(https://fos.or.jp/) 1.WEB出願(職業技能振興会 出願管理システム「FOSSY」利用)★推奨 2.郵送出願(受験料のほかに手数料が必要) |

※試験日・試験開催地は各回によって異なります。受験時の受験要項をご確認ください。

| 試験日 | 年2回(11月、3月実施) |

|---|---|

| 試験会場 | 東京、大阪、その他主要都市 |

| 受験料 | 8,800円(税込) |

| 受験資格 |

特になし(どなたでも受験できます) ※併願可、3級に合格していないと2級が受験できないといったことはありません。受験を希望する級にどなたでもチャレンジできます。 |

| 出題科目 |

1.給与計算実務に必要な基礎知識(給与の仕組み・社会保険・税等) 2.給与計算実務に必要な法的知識(労働基準法等) 3.演習問題(実際の給与計算・賞与計算等) 給与計算実務能力検定試験は、原則、試験実施年度の「給与計算実務能力検定 公式テキスト」に準拠して出題されます。 ※試験問題は、より実務に即した内容とするため、試験実施月の前々月の1日(注)に施行されている法令等を前提として出題されますが、試験実施年度の「給与計算実務能力検定 公式テキスト」に記載のない改正事項が回答に影響する出題はされません。 (注)2級試験の場合、11月試験は同年9月1日現在の、3月試験は同年1月1日現在施行されている法令等によります。 |

| 試験形態 |

出題問題数:40問 / 試験時間:120分 出題形式:知識問題35問(四肢択一、マークシート) 計算問題5問(四肢択一、マークシート) 点数配分:知識問題1問2点(計70点)、計算問題1問6点(計30点) ※試験時には、計算問題用に下記の「資料集」を配布致します。 「給与計算実務能力検定2級試験 資料集(2023年度版)」 |

| 持ち物 | 受験票、筆記用具、電卓 |

| 合格基準 | 出題問題のうち、7割以上の得点獲得を合格基準点とします。 |

| 受験申込 |

一般財団法人職業技能振興会(https://fos.or.jp/) 1.WEB出願(職業技能振興会 出願管理システム「FOSSY」利用)★推奨 2.郵送出願(受験料のほかに手数料が必要) |

※試験日・試験開催地は各回によって異なります。受験時の受験要項をご確認ください。

| 実施形態 |

WEB講座+WEB試験 インターネット上で、①WEB講座を受講し、すべて修了した後、②WEB試験を受験します。 |

|---|---|

| 実施時期 |

好きなタイミングで受験できます (申込みから60日の間で、①WEB講座の受講、②WEB試験の受験を完了していただきます) |

| ①WEB試験 |

インターネットに接続し、WEB講座を受講していただきます。 講座は、全14セッションです。 ※WEB試験はすべてのセッションから出題されますので、忘れずに視聴してください。 |

| ②WEB試験 | WEB講座をすべて修了した後、インターネットに接続し、WEB試験を受験していただきます。 |

| 出題科目 |

◎給与計算実務に必要な基礎知識(給与の仕組み・社会保険・税等) ◎演習問題(実際の給与計算等) ※3級試験は指定の講座教材に準拠して出題されます |

|

試験の出題数 ・出題形式 |

◎出題問題数:30問 ◎出題形式:知識問題25問(三肢択一) 計算問題5問(三肢択一) ◎点数配分:知識問題1問3点(計75点) 計算問題1問5点(計25点)計100点 |

| 試験時間 | 45分 |

| 合格基準 | 7割以上の獲得(70点以上) |

| 受験料 |

10,000円(税込) ※WEB講座・教材代を含みます。 ※銀行振込のうえ、支払明細書の画像を受験申込時に添付してください。 ※2回目以降の受験の場合、受験料は5,000円(税込)です。 ※学生の方は上記金額より1,000円引きが適用されます。 |

| 必要なもの |

パソコン等のWEB試験が可能な設備・通信環境 電卓・筆記用具 |

| 受験申込 | 一般財団法人職業技能振興会(https://fos.or.jp/)にてお申込みください |

3級試験の詳細はこちらをご確認ください。

| 1級 | 労働法令や税務についても正しく理解し、複雑な制度やイレギュラーな給与体系にも対応可能。また、年末調整を含め年間を通じて給与計算に関するすべての業務に精通したレベル。社会保険や税務等付随する手続きを行うことができ、リーダーとして給与計算業務の管理ができる。 |

|---|---|

| 2級 | 実務上の基礎となる労務コンプライアンスについて正しく理解し、基本的な給与計算を行い、給与明細を作成できるレベル。一般職員として、年末調整以外の通常の給与計算と賞与の計算ができる。 |

| 3級 | 労働時間や割増賃金、社会保険、税金等の給与計算に関する基本事項について理解できているレベル。給与計算・社会保険手続の仕事の基本概念や業務上の専門用語の理解等、給与計算実務上の共通言語を持ち、アシスタントとして実務の補助ができる |

「給与計算実務能力検定試験®」は、1級試験から受験することも可能です。給与計算の実務経験が豊富な方が1級試験から受験されるというケースも多いです。

給与計算未経験の方や初心者の方は、2級からの受験が一般的です。未経験の方で少しずつ着実にステップアップしたい、2級の学習内容に不安を感じるという方は、3級からの受験がオススメです。3級試験はオンラインで常時受験できますので、いつでもチャレンジ可能です。

11月の秋試験は、2級試験と1級試験を同日開催していますが(2級試験を午前、1級試験が午後の実施)、2級試験と1級試験を併願するというのも可能です。11月試験時に2級試験と1級試験を同日で受験されるという方も少なくありません。

「給与計算実務能力検定」は、2年毎に更新制度のある検定試験です。

給与計算は、労働関連の法令、社会保険制度、税制と多岐の分野に渡るため、それぞれの分野で法改正・制度改正があり、それにあわせて知識も更新していかないとならないことから、都度最新の法制度情報に知識をブラッシュアップするための制度を設けています。

合格者には『認定登録のご案内』が届きますので、ご確認いただき、認定登録料(3,000円(税込))をお振込みいただくと、技能の証として認定証カードを交付します。

認定登録とは、合格された方の技能を内閣府認可一般財団法人職業技能振興会が責任を持って保証するもので、認定登録された方は、技能の証として2年間は名刺や履歴書に肩書きとして本検定を表記していただけます。

資格取得者の方々へは、一般財団法人職業技能振興会より、有効期限の約6ヶ月前頃より更新のご案内をしております。更新のご案内をご一読のうえ、期限内にお手続きください。

更新料 6600 円(6000 円+送料 600 円)[税込]

更新申請後、以下のものが発送されます。

更新申請後、以下のものが発送されます。

給与計算実務能力検定の難易度としては、合格率は各級について以下が想定されています。

多くの資格・検定試験に比べて比較的合格しやすい難易度となっています。

| 1級試験 | 全受験者のうちの40%~50%程度 |

|---|---|

| 2級試験 | 全受験者のうちの60%~70%程度 |

| 3級試験 | 全受験者のうち90%程度 |

これまでに、延べ55,000人を超える方々にご受験いただいています。

| 2014年3月2日試験 | 【2級】82.23%(受験者394名中、324名合格) |

|---|---|

| 2014年11月9日試験 | 【2級】70.74%(受験者704名中、498名合格) 【1級】65.52%(受験者613名中、401名合格) |

| 2015年3月22日試験 | 【2級】66.57%(受験者661名中、440名合格) |

| 2015年11月29日試験 | 【2級】63.87%(受験者703名中、449名合格) 【1級】69.52%(受験者643名中、447名合格) |

| 2016年3月21日試験 | 【2級】60.40%(受験者755名中、456名合格) |

| 2016年10月30日試験 | 【2級】65.99%(受験者841名中、555名合格) 【1級】27.48%(受験者735名中、202名合格) |

| 2017年3月20日試験 | 【2級】82.00%(受験者872名中、715名合格) |

| 2017年11月5日試験 | 【2級】76.88%(受験者1,064名中、818名合格) 【1級】35.28%(受験者1,145名中、404名合格) |

| 2018年3月18日試験 | 【2級】74.41%(受験者1,223名中、910名合格) |

| 2018年11月23日試験 | 【2級】70.55%(受験者1,209名中、853名合格) 【1級】59.19%(受験者1,316名中、779名合格) |

| 2019年3月21日試験 | 【2級】75.42%(受験者1,257名中、948名合格) |

| 2019年11月17日試験 | 【2級】72.47%(受験者1,413名中、1024名合格) 【1級】46.23%(受験者1,579名中、730名合格) |

| 2020年5月31日試験 (ウェブ試験) |

【2級】86.65%(受験者944名中、818名合格) |

| 2020年11月29日試験 | 【2級】74.34%(受験者1,407名中、1,046名合格) 【1級】56.91%(受験者1,643名中、935名合格) |

| 2021年3月21日試験 | 【2級】81.73%(受験者1,243名中、1,016名合格) |

| 2021年11月23日試験 | 【2級】70.67%(受験者1,705名中、1,205名合格) 【1級】51.94%(受験者2,164名中、1,124名合格) |

| 2022年3月20日試験 | 【2級】74.55%(受験者1,395名中、1,040名合格) |

| 2022年11月23日試験 | 【2級】69.45%(受験者1,761名中、1,223名合格) 【1級】47.85%(受験者2,207名中、1,056名合格) |

| 2023年3月19日試験 | 【2級】74.17%(受験者1,595名中、1,183名合格) |

| 2023年11月23日試験 | 【2級】66.82%(受験者1,938名中、1,295名合格) 【1級】47.95%(受験者2,640名中、1,266名合格) |

| 2024年3月17日試験 | 【2級】69.16%(受験者1,900名中、1,314名合格) |

| 2024年11月24日試験 | 【2級】72.63%(受験者2,214名中、1,608名合格) 【1級】37.41%(受験者2,951名中、1,104名合格) |

| 2025年3月16日試験 | 【2級】76.41%(受験者2,056名中、1,571名合格) |

| 2025年11月23日試験 | 【2級】68.12%(受験者2,428名中、1,654名合格) 【1級】47.32%(受験者3,151名中、1,491名合格) |

給与計算実務能力検定試験は、該当級の「公式テキスト」に準拠して出題されます。

給与計算実務能力検定試験は、該当級の「公式テキスト」に準拠して出題されます。

2級、1級ともに公式テキストはA5判で約240ページの内容で、この内容をマスターできれば合格できるということになります。2級試験、1級試験それぞれの学習時間の目安としては、以下のとおりです。

※3級は、専用のWEB講座を中心に学習いただきます。

| 1級試験 | 50~60時間程度、期間にして1ヶ月半~2ヶ月程度 (2級の範囲は理解できているものとして) |

|---|---|

| 2級試験 | 40~50時間程度、期間にして1ヶ月~1ヶ月半程度 |

| 3級試験 | 10~20時間程度、期間にして半月~1ヶ月程度 |

解答時の最新制度や料率等により結果が異なる可能性があるため、正答は掲載していません。

ご理解ご了承の程お願い申し上げます。

<条件>

| 支払月 | 報酬支払基礎日数 | 基本給 | 残業手当 | 昇給差額 |

|---|---|---|---|---|

| 3月 | 28日 | 400,000円 | 32,231円 | 0円 |

| 4月 | 31日 | 400,000円 | 39,584円 | 0円 |

| 5月 | 30日 | 430,000円 | 52,119円 | 60,000円 |

| 6月 | 31日 | 430,000円 | 28,667円 | 0円 |

| 7月 | 30日 | 430,000円 | 46,378円 | 0円 |

<条件>

| 項目 | 金額 (単位:円) |

|

|---|---|---|

| 支給項目 | 基本給 | |

| 非課税通勤手当 | ||

| 課税通勤手当 | ||

| 課税支給額 | ||

| 非課税支給額 | ||

| 総支給額 | ||

| 控除項目 | 健康保険、介護保険料 | |

| 厚生年金保険料 | ||

| 雇用保険料 | ||

| 社会保険料合計 | ||

| 課税対象額 | ||

| 所得税 | ||

| 控除額合計 | ||

| 差引支給額 | ||

<条件>

<条件>

3級試験の詳細はこちらをご確認ください。

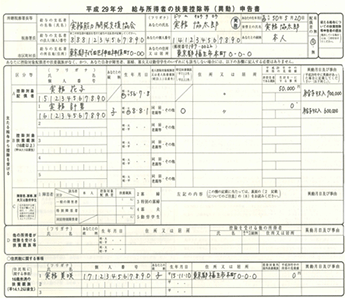

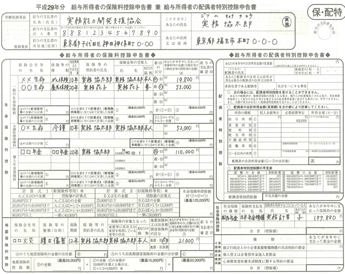

給与計算実務能力検定試験では、計算問題への解答用に保険料額表や税額表などは参照資料として配布されます。

(資料集例)

給与計算実務能力検定試験®は、企業・組織に不可欠な給与計算業務について、その知識・実務能力を客観的に判定し、給与計算業務のエキスパートとして認定する検定試験。

客観的な実務能力の認定は、「この人は給与計算ができる人だ」という証明となりますので、自分自身のスキルに「独り歩きさせられる説得力」を与えます。

また、給与計算業務を未経験、あるいは経験が不足しているといった経験を補完させるのにも役立ちます。

そして、給与計算スキルの標準性も担保します。給与計算の仕方は、「法令や制度で決まっている部分」と「企業や団体ごとにやり方を決められる部分」があります。その会社独自のやり方で長く給与計算に携わっていても、その知識や実務能力は偏ったものになってしまう可能性もあります。法令や制度などの根拠を学習し、汎用性のあるスキルの証明になります。

人事労務に従事する一人ひとりが法令や制度を適切に理解することで、労務に関するコンプライアンス(法令順守)が向上します。労働時間の適正な管理、賃金の適切な支給、社会保険料の納付・納税など、いわゆる「労務コンプライアンス」と言われる面が向上することで、労務トラブルのない働きやすい職場づくりや、会社と社員の間の信頼性の増強によるモチベーション・生産性の向上、人材の採用・定着に寄与します。

給与計算は、現在は給与計算ソフトやシステムを使って行うことが一般的です。そして、そうしたソフトやシステムの精度も大変上がっていますので、適切に入力できていればまず間違いは起こらないとも言えます。

どこに何を入力すればいいといったソフトありきのシステマチックな知識よりも、法令等の仕組み・根拠を理解していれば、さまざまな面での応用力が身につきます。特に働き方が多様化する現代においては、働き方に応じて給与計算ソフトやシステムの設定を変えるといった業務も発生することになりますが、そうした業務も給与計算の仕組みを理解していれば対応可能となります。

また、「給与」という身近なテーマだから理解もしやすく、一歩踏み込んで学ぶことで、人事労務担当としての専門性が手に入ります。

給与とは「労働の対価」として支払われるものです。つまり、どのくらい働いたのかということに基づいて計算するのが基本になるわけですが、そこで「労働時間」とは厳密にはどのような状態を指すのか、労働時間の上限規制といったことに始まり、「働く」ということについて労働基準法などの労働関係の法令に則って基本から学んでいきますので、働く人としての適正な働き方についての理解も深まります。

知っている分野の知識は広がりやすく、まったく知らない分野の知識というのは獲得しにくいものです。給与計算業務について学ぶことで、労務に関するさまざまな知識の下地ができます。これにより、日々報じられる労務に関する法律の改正情報や、社会の動きなどに意識が向くようになり、労務分野の関連知識を自然とブラッシュアップしていけるようになります。

「給与計算実務能力検定」はその名前の通り「給与計算の実務能力」という面に重きを置いている検定試験です。

給与計算の仕組みや、社会保険手続業務、それに関する法的知識という給与計算の年間の業務レベルの部分に特化しています。2級および1級の区分は、下記の通りです。

<2級>

実務上の基礎となる労務コンプライアンスについて正しく理解し、基本的な給与の計算を行い、明細を作成できるレベルです。一般職員として、年末調整以外の通常の毎月の給与計算業務と賞与の計算ができます。

<1級>

労働法令や税務についても正しく理解し、複雑な制度やイレギュラーな給与体系にも対応可能、また年末調整も含め、年間を通じて給与計算に関するすべての業務に精通したレベルです。社会保険や税務等付随する手続きを行うことができ、給与計算業務のリーダーとして管理ができます。

1級は計算問題が多く、より実務的な知識が問われます。試験では、実際の計算問題など、実務上のポイントを踏まえたものが出題されています。

「給与計算実務能力検定」は、2級試験は年2回(3月頃と11月頃)、1級試験は年1回(11月頃のみ)というスケジュールで実施しています。例年、11月本試験の日程は毎年4~5月頃に確定されています。

試験の概要につきましては、下記のページをご確認ください。

https://jitsumu-up.jp/wp/about/

本試験につきましては、職業技能振興会までご連絡ください。

一般財団法人職業技能振興会

https://fos.or.jp/

TEL 03-5545-5528

お問い合わせ先 https://fos.or.jp/問い合わせ/

2級は基本的な給与計算の仕組みや労務コンプライアンスについて正しく理解し、(給与計算の概要や社会保険の仕組み、賞与計算の基本的な仕組みや関係法令など)基本的な給与計算と(年末調整以外)賞与計算が実際にできるレベルです。

1級は、2級相当の給与計算の実務知識を持っている上で、労働法令や税務についても正しく理解し、複雑な制度やイレギュラーな給与体系にも対応可能、また年末調整や退職金も含め、年間を通じて給与計算に関する全ての業務に精通したレベルです。

1級は計算問題が多く、より実務的な知識が問われます。試験では、実際の計算問題など、実務上のポイントを踏まえたものが出題されています。試験問題につきましては、一部ではありますが、過去の試験問題の抜粋を公開しております。

試験は全国主要都市26会場で実施しております。(2023年11月試験実績)

詳細に関しましては、受験要項でご確認ください。

なお、本試験に関するご不明点に関しましては、職業技能振興会までお問い合わせください。

一般財団法人職業技能振興会

https://fos.or.jp/

TEL 03-5545-5528

お問い合わせ先 https://fos.or.jp/問い合わせ/

2級と1級の同日受験は可能です。

2級試験は午前(10:00~12:00)、1級試験は午後(14:00~16:00)での実施ですので、1日に両級を受験いただくことができます。例年、両級の試験を受験いただく方は多くいらっしゃいますので、是非挑戦してください。